FOMC声明 日本時間 2015/09/18 (金) 03:00発表

Press Release

Release Date: September 17, 2015

For immediate release

Information received since the Federal Open Market Committee met in July suggests that economic activity is expanding at a moderate pace. Household spending and business fixed investment have been increasing moderately, and the housing sector has improved further; however, net exports have been soft. The labor market continued to improve, with solid job gains and declining unemployment. On balance, labor market indicators show that underutilization of labor resources has diminished since early this year. Inflation has continued to run below the Committee's longer-run objective, partly reflecting declines in energy prices and in prices of non-energy imports. Market-based measures of inflation compensation moved lower; survey-based measures of longer-term inflation expectations have remained stable.

Consistent with its statutory mandate, the Committee seeks to foster maximum employment and price stability. Recent global economic and financial developments may restrain economic activity somewhat and are likely to put further downward pressure on inflation in the near term. Nonetheless, the Committee expects that, with appropriate policy accommodation, economic activity will expand at a moderate pace, with labor market indicators continuing to move toward levels the Committee judges consistent with its dual mandate. The Committee continues to see the risks to the outlook for economic activity and the labor market as nearly balanced but is monitoring developments abroad. Inflation is anticipated to remain near its recent low level in the near term but the Committee expects inflation to rise gradually toward 2 percent over the medium term as the labor market improves further and the transitory effects of declines in energy and import prices dissipate. The Committee continues to monitor inflation developments closely.

To support continued progress toward maximum employment and price stability, the Committee today reaffirmed its view that the current 0 to 1/4 percent target range for the federal funds rate remains appropriate. (金利据え置き!)In determining how long to maintain this target range, the Committee will assess progress--both realized and expected--toward its objectives of maximum employment and 2 percent inflation. This assessment will take into account a wide range of information, including measures of labor market conditions, indicators of inflation pressures and inflation expectations, and readings on financial and international developments. The Committee anticipates that it will be appropriate to raise the target range for the federal funds rate when it has seen some further improvement in the labor market and is reasonably confident that inflation will move back to its 2 percent objective over the medium term.

The Committee is maintaining its existing policy of reinvesting principal payments from its holdings of agency debt and agency mortgage-backed securities in agency mortgage-backed securities and of rolling over maturing Treasury securities at auction. This policy, by keeping the Committee's holdings of longer-term securities at sizable levels, should help maintain accommodative financial conditions.

When the Committee decides to begin to remove policy accommodation, it will take a balanced approach consistent with its longer-run goals of maximum employment and inflation of 2 percent. The Committee currently anticipates that, even after employment and inflation are near mandate-consistent levels, economic conditions may, for some time, warrant keeping the target federal funds rate below levels the Committee views as normal in the longer run.

Voting for the FOMC monetary policy action were: Janet L. Yellen, Chair; William C. Dudley, Vice Chairman; Lael Brainard; Charles L. Evans; Stanley Fischer; Dennis P. Lockhart; Jerome H. Powell; Daniel K. Tarullo; and John C. Williams. Voting against the action was Jeffrey M. Lacker, who preferred to raise the target range for the federal funds rate by 25 basis points at this meeting.(0.25%の利上げを主張した委員が1名いました!)

FRB: Press Release--Federal Reserve issues FOMC statement--September 17, 2015

http://www.federalreserve.gov/newsevents/press/monetary/20150917a.htm

その後、日本時間3:30ごろからイエレン会見

「インフレは目標を下回る水準が続く。雇用の伸びは底堅い。」

「最近の国際動向はインフレへの下方圧力につながる公算。」

「初回利上げを過剰に重視するべきではない。」

「輸出が抑制される状況が長期化の可能性。」

「賃金は引き続き伸び悩んでいる。」

「一段の労働市場の改善とインフレの戻り確認されれば利上げ開始が適切。」

「雇用の伸びの継続、家計支出を支援。固定投資の伸びは緩やか。」

「金利上昇の軌道は緩やかなものになる。」

「金利の軌道は想定よりきつくも低くもなり得る。」

「当局者の大半は引き続き年内利上げを予想。」

「最近の原油一段安・ドル高、影響消失には一段と時間かかること示す。」

「10月会合も含め、全ての会合で利上げの可能性ある。」

「現時点での利上げを討議。」

「利上げ時期は今後入手される指標次第。」

今回のFOMCでも、金利自体はゼロ金利据え置きとなりました。

問題は、いつゼロ金利解除するのか、利上げに踏み切るのか、です。

この点、FOMC声明を読むと、

エネルギー価格の下落にもかかわらず、

目線はあくまでも利上げ方向にあるようです。

経済ボロボロで大規模な量的緩和に踏み切った欧州とは対照的に、

米経済は底堅く回復基調にあるようです。

また、イエレン会見でも、

今回は利上げ見送りとなったが、あくまでも年内利上げの可能性が高いことが

改めて表明されています。

また、Jeffrey M. Lacker 氏は、

なんと今回0.25%利上げすべきであると主張しました。

FOMCの方向性として、利上げ目線であることは間違いないようです。

以前のようなイケイケムードからは後退したようにも思えますが、

経済ボロボロで、貨幣をジャブジャブ刷って刷って刷りまくりの欧州、日本と比較すると、相対的には、

あくまでも米国一人勝ちの構図は変わっていません。

ファンダメンタル分析的に考えれば、

FOMC声明で乱高下するも、

結局米国しかまともなとこないじゃん、となり、じわりとドル高になる

と考えるのが自然です。

少なくとも、ドル安になる材料ではありません。

これを受けてマーケットはどのように反応したのでしょうか。

↓のチャートを見る前に1分間想像してみてください。

・NYダウ の値動き → 上昇?下落?

・ドル円 の値動き → 上昇?下落?

・ユーロドル の値動き → 上昇?下落?

・ユーロ円 の値動き → 上昇?下落?

・ポンドドル の値動き → 上昇?下落?

・ポンド円 の値動き → 上昇?下落?

・原油 の値動き → 上昇?下落?

・金 の値動き → 上昇?下落?

5分足 以下のチャートでは14:00が日本時間03:00

ドル、迷い無く暴落。「材料織り込み済み」ではありませんでした。

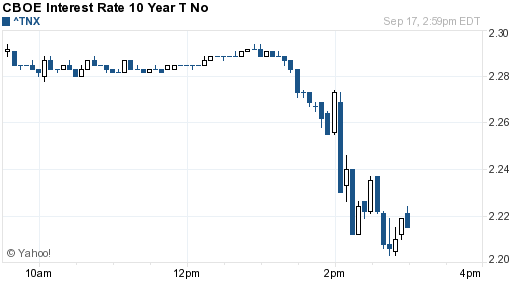

米長期金利(米国債10年物流通利回り) →爆下げ(材料は全く織り込まれていませんでした・・・笑)

→ http://fxtechnicalblog.fxtec.info/2006/12/saxo_1.html

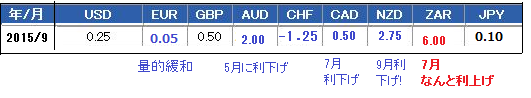

各国政策金利一覧

【もれなくプレゼント全一覧はこちら】

FX手数料スプレッド・スワップ比較の決定版 外為FX業者比較完全データベース

おすすめ検索1:【豪ドル円スワップ金利ランキング】

おすすめ検索2:【ドル円スプレッドランキング】

【豪華キャンペーン中】

【くりっく365手数料ランキング】

FOMCまとめ 2月 声明全文と各国政策金利一覧 -2018年2月04日

FOMC議事録 全文 1月 5分足 -2018年1月04日

FOMCまとめ 12月 声明全文と各国政策金利一覧 市場予想通りの利上げにマーケットの反応は? -2017年12月14日

FOMC議事録 全文 11月 5分足 -2017年11月23日

FOMCまとめ 11月 声明全文と各国政策金利一覧 -2017年11月02日

FOMC議事録 全文 10月 5分足 -2017年10月12日

FOMCまとめ 9月 声明全文と各国政策金利一覧 -2017年9月21日

FOMC議事録 全文 7月 -2017年7月06日

FOMCまとめ 7月 声明全文と各国政策金利一覧 -2017年7月27日

FOMC議事録 全文 8月 5分足 -2017年8月17日

FOMC議事録全文 4月 5分足 -2017年4月06日

FOMCまとめ 5月 声明全文と各国政策金利一覧 -2017年5月04日

FOMC議事録 全文 5月 -2017年5月25日

FOMCまとめ 6月 声明全文と各国政策金利一覧 予想通りの利上げにマーケットの反応は? -2017年6月15日

FOMCまとめ 3月 声明全文と各国政策金利一覧 予想どおりの利上げ実施にマーケットの反応は? -2017年3月16日

FOMC議事録全文 1月 5分足値動きまとめ -2017年1月05日

FOMCまとめ 2月 声明全文と各国政策金利一覧 -2017年2月02日

FOMC議事録全文 2月 -2017年2月23日

FOMC議事録全文 10月 5分足値動きまとめ -2016年10月13日

FOMCまとめ 11月 声明全文と各国政策金利一覧 -2016年11月03日

FOMC議事録全文 11月 5分足値動きまとめ -2016年11月24日

FOMCまとめ 12月 声明全文と各国政策金利一覧 0.25%の利上げにマーケットの反応は? -2016年12月15日

FOMC議事録全文 7月 5分足まとめ -2016年7月07日

FOMCまとめ 7月 声明全文と各国政策金利一覧 -2016年7月28日

FOMC議事録全文 8月 5分足値動きまとめ -2016年8月18日

FOMCまとめ 9月 声明全文と各国政策金利一覧 -2016年9月22日

FOMCまとめ 4月 声明全文と各国政策金利一覧 -2016年4月28日

FOMC議事録全文まとめ 5月 5分足 -2016年5月19日

FOMCまとめ 6月 声明全文と各国政策金利一覧 -2016年6月16日

FOMCまとめ 3月 声明全文と各国政策金利一覧、なんと追加利上げを主張する委員も -2016年3月17日

前:ジム・ロジャーズ「世界の金融危機がそろそろ爆発しそうだ。早ければ今年の秋にも爆発する可能性がある」「私は日本株も投げ売った」

次:エリオット波動論再入門 47 修正波15 水平トライアングル 【FX・株のテクニカル分析入門 第435号】