先ほど、メルマガ最新号

FX・株のテクニカル分析入門 第509号

エリオット波動論再入門 121 波動と出来高 11

を発行致しました。

以下は前号のバックナンバーです。

FX・株のテクニカル分析入門 第508号

エリオット波動論再入門 120 波動と出来高 10

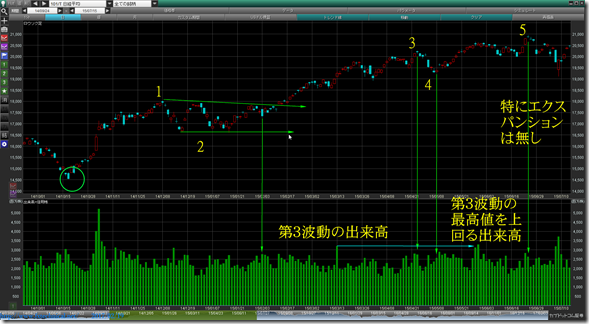

プライマリー段階以下の 上昇する第5波の出来高が 第3波とほぼ同じ、または第3波よりも増加したときは、 第5波が延長する 検証編

━━━[お知らせ ]━━━━━━━━━━━━━━━━━━

今月のキャンペーン一覧

http://hikaku.fxtec.info/fxfxfx.html

━━━━━━━━━━━━━━━━━━━━━━━━━━━━

こんばんは。

FXTECです。

いつもご愛読ありがとうございます。

感謝します。

さて、本日は、

エリオット波動論再入門 120 波動と出来高 10

プライマリー段階以下の 上昇する第5波の出来高が

第3波とほぼ同じ、または第3波よりも増加したときは、

第5波が延長する 検証編

をご紹介いたします。

※日経平均CFDを売買できるFX会社・証券会社

DMM.com証券、手数料無料、日経CFDスプレッド7、レバレッジ10倍

http://fxtechnicalblog.fxtec.info/url/r.cgi?dmm-cfd

GMOクリック証券、手数料無料、日経CFDスプレッド2~9変動、レバレッジ10倍

http://fxtechnicalblog.fxtec.info/url/r.cgi?gmo-cfd

IG証券、手数料無料、日経CFDスプレッド8、レバレッジ10倍

http://fxtechnicalblog.fxtec.info/url/r.cgi?ig-shoken-cfd

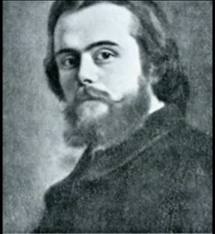

■はいはい、で、エリオットって何だっけ?

エリオットとは、

米国の伝説のテクニカルアナリスト

Ralph Nelson Elliott ラルフ・ネルソン・エリオット(1871~1948)

http://fxtechnicalblog.fxtec.info/imgs/Elliot.gif

のことです。

一見して真面目そうな方です。

エリオットはレストランと鉄道を専門とする会計士で、

メキシコや中央アメリカの鉄道会社、政府機関などを転々とした後、

重病に罹り、58歳で退職。

その後数年間、カリフォルニアの自宅で療養生活を送りますが、

その間に、株式市場に関する独自の理論を構築したと言われています。

その後1938年(第二次世界大戦直前)、

エリオットが書いた論文をまとめた

「The Wave Principle(エリオット波動原理)」

(Charles J. Collinsとの共著)

が出版されました。

現在広く知られているエリオット波動理論は、

この「The Wave Principle」に基づいています。

■はいはい、で、出来高とエリオット波動に何の関係があんねん?

「エリオットは波のカウントを検証し、

波の延長を予測するツールとして

出来高 (Volume)を使っていた。

(中略)

修正局面の後半に出来高が減少すると、

それは売り圧迫が弱まったことを示唆することが多い。

出来高が最低になる時点と相場の転換点はよく一致する 。

プライマリー段階以下の通常の第5波では、

出来高は第3波のときよりも減少する傾向にある 。

プライマリー段階以下の上昇する第5波の出来高が第3波とほぼ同じ、

または第3波よりも増加したときは、

第5波が延長することになる 。

(中略)

エリオットは、

プライマリー段階以上の強気相場の終点では、

出来高が最も多くなる傾向になる

と述べている。

既述したように、

最終的には平行なチャネルの上側ライン、

またはダイアゴナルトライアングルの抵抗線の上放れ地点で、

出来高が突然急増することが多い。

(中略)

エリオットはかつて、

出来高は波動原理のパターンとは独立した存在である

と述べたことがあった」

以上、『エリオット波動入門』より引用

http://fxtechnicalblog.fxtec.info/url/r.cgi?elliot2014

《コメント》

以上の法則を箇条書きにまとめてみます。

●修正局面の後半に出来高が減少すると、

それは売り圧迫が弱まったことを示唆する。

●出来高が最低になる時点と相場の転換点はよく一致する。

●プライマリー段階以下の 通常の第5波では、

出来高は第3波のときよりも減少する傾向にある。

●プライマリー段階以下の 上昇する第5波の出来高が

第3波とほぼ同じ、または第3波よりも増加したときは、

第5波が延長する。

●プライマリー段階以上の 強気相場の終点では、

出来高が最も多くなる傾向になる。

●最終的に、平行なチャネルの上側ライン、

またはダイアゴナルトライアングルの抵抗線の上放れ地点で、

出来高が突然急増することが多い。

■はいはい、で、「プライマリー段階以下の 上昇する第5波の出来高が

第3波とほぼ同じ、または第3波よりも増加したときは、

第5波が延長する」・・・ってどういうことやねん?

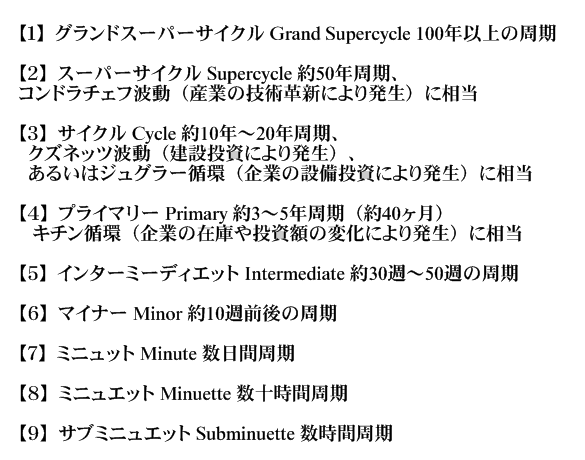

まず、「プライマリー段階」について復習です。

http://fxtechnicalblog.fxtec.info/img2014/eli-cycle.png

こちらの過去ログをご覧ください。

●エリオット波動論再入門 10 波の段階(9段階) 【FX・株のテクニカル分析入門 第398号】

http://fxtechnicalblog.fxtec.info/2015/01/_10_9_fx_398.html

●エリオット波動論再入門 15 Primaryとキチン循環 【FX・株のテクニカル分析入門 第403号】

http://fxtechnicalblog.fxtec.info/2015/02/_15_primary_fx_403.html

プライマリー Primaryとは、

約3年~5年前後(約40ヶ月)の波動周期のことです。

いわゆる

・「キチン循環」(企業の在庫や投資額の変化により発生)

と一致する波動です。

キチン循環とは、

約40ヶ月周期の経済循環のことで、

アメリカの経済学者ジョセフ・キチン (Joseph Kitchin 1861-1932)によって、1923年にその存在が主張されました。

http://fxtechnicalblog.fxtec.info/img2015/Joseph-Kitchin.jpg

後に、経済学者シュンペーター(1883-1950)の

http://fxtechnicalblog.fxtec.info/img2015/Joseph_Schumpeter.jpg

「景気循環の理論(Business Cycles)」(1939年)のなかで

「キチンの波」として紹介されて有名になりました。

この経済循環は、

企業の在庫や投資額の変化に起因すると言われています。

よって、

「プライマリー段階以下の 上昇する第5波の出来高が

第3波とほぼ同じ、または第3波よりも増加したときは、

第5波が延長する」

とは、すなわち、

「約3年~5年前後(約40ヶ月)の周期以下の波動では、

上昇する第5波の出来高が

第3波とほぼ同じ、または第3波よりも増加したときは、

第5波が延長する」

ということです。

■はいはい、オカルトオカルト。

本当にそのような法則性が、現実のマーケットで機能しているのでしょうか。

以下は、日経平均チャートでの検証結果です。

http://fxtechnicalblog.fxtec.info/img2017/FXa000980.png

《コメント》

「約3年~5年前後(約40ヶ月)の周期以下の波動では、

上昇する第5波の出来高が

第3波とほぼ同じ、または第3波よりも増加したときは、

第5波が延長する」

というような事象は確認できませんでした。

どうもエリオット波動論の出来高に関する理論は、

当てにならないようです。(汗)

出来高に関しては、ダウ理論を参照するのが良さそうです。

なお、出来高というものはテクニカル分析の祖たる「ダウ理論」で

非常に重要な指標とされています。

興味のある方は、こちらの過去ログをご参照ください。

ダウ理論再入門 8 基本法則5 Volume Must Confirm The Trend

トレンドは出来高でも確認されなければならない

http://fxtechnicalblog.fxtec.info/2013/05/_8_5_volume_must_confirm.html

なお、チャートにつきまして、

エリオット波動理論では終値を重視します。

この点、為替の日足分析で注意すべき点として、

為替は24時間地球上のどこかで取引が可能なため、

本質的に日足の始値、終値という概念がありません。

そこで便宜上、世界の金融センター、ニューヨークの終値を

日足の終値にするのが良いとされています。

この点、

FXプライム byGMO

http://fxtechnicalblog.fxtec.info/url/r.cgi?prime

DMM.com証券

http://fxtechnicalblog.fxtec.info/url/r.cgi?dmmfx

みんなのFX

http://fxtechnicalblog.fxtec.info/url/r.cgi?pan

マネーパートナーズ

http://fxtechnicalblog.fxtec.info/url/r.cgi?4

(以上、すべて無料で使えます)

などは、日足の終値がニューヨーク終値なので

ローソク足確認用におすすめです。

以上、少しでもご参考になりましたら幸いです。

■テクニカル分析ツール

テクニカル指標を表示するには、以下のツールを使うと便利です。

それぞれに利点があるので、

以下の5つを用途によって使い分けるのがいいと思います。

いずれも無料なので、いざというときの為にも、

5つともいつでも使える状態にすることをおすすめします。

※FXチャートソフト比較特集

チャート画面の画像付きで各社のチャートを徹底比較しています。

http://fxtechnicalblog.fxtec.info/fx_9/fx_13/

【1】 ぱっと見テクニカル

FXプライム byGMO のぱっと見テクニカルは、チャートフォーメーションや

テクニカル売買サインを自動で計算して通知してくれるので

とても便利です。正確な一目均衡表の表示ももちろん可能。

日足の区切りはNYクローズ採用。

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?prime 【無料】

フォーメーション分析入門

http://fxtechnicalblog.fxtec.info/fx_9/cat128/

【2】 みんなのFX、外為ジャパン(旧MJ) (初心者から上級者まで)

正確な一目均衡表の表示が可能です。

チャート上にニュース、重要指標の結果等を表示できるので便利です。

日足の区切りはNYクローズ採用。

みんなのFX 【無料】

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?pan

外為ジャパン(旧MJ) 【無料】

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?1192

【3】 マネーパートナーズ ハイパースピード(初心者から上級者まで)

正確な一目均衡表の表示が可能です。

多数のテクニカル指標を利用可能。

日足の区切りはNYクローズ採用。

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?4 【無料】

【4】GMOクリック証券Platinum Chart

Webブラウザで利用するチャートですが、非常に高機能。

正確な一目均衡表の表示が可能です。

日足の区切りはNYクローズ採用。

→ http://fxtechnicalblog.fxtec.info/url/r.cgi?csec 【無料】

【5】 MetaTrader 4(中級以上向け)

日足の区切りは各業者でバラバラです。

日足で利用するには色々と知識が必要です。

→MetaTraderまとめWiki http://hikaku.fxtec.info/metatrader/

その他、業者比較はこちらで。

http://hikaku.fxtec.info/

■ 次回予告

次回は、

エリオット波動論再入門 121 波動と出来高 11

プライマリー段階以上の 強気相場の終点では、

出来高が最も多くなる傾向になる。

をご紹介いたします。

───────────────────────────────────

発行者サイト

FXテクニカル分析&業者比較Blog

http://fxtechnicalblog.fxtec.info/

外為FX業者比較完全データベース

http://hikaku.fxtec.info/

お問い合わせ: fx@fxtechnical.net

メルマガバックナンバー

http://fxtechnicalblog.fxtec.info/fx_9/fx_6/

当メルマガにかかわるすべての権利は当メルマガの発行者が有しています。

許可なく転載、複製、販売、放送、レンタルすること、及びオークションへ

の出品・販売等は、法律により禁止されています。

───────────────────────────────────